蛋壳公寓递交赴美IPO招股书 拟进行首次公开募股

10月28日,蛋壳公寓正式向美国证券交易委员会递交F-1招股书,拟进行首次公开募股,预计将以“DNK”为交易代码登陆纽交所。据了解,蛋壳公寓成立于2015年初,以科技驱动为核心,致力于提供高品质租住生活,打造共享居住空间平台,产品主要涵盖白领分散式公寓和蓝领集中式公寓。

招股书显示,截至2019年9月30日,蛋壳公寓已进入北京、深圳、上海等13地市场,共运营406,746间房间,与成立的第一年相比,房间数增长了166倍,2015年底至2018年底三年年复合增长率达360%。

房东方面,蛋壳公寓与房东的租约为4-6年,截至2019年6月30日,蛋壳公寓房东续签率为80%。租客方面,蛋壳公寓的租客年龄集中在22至30岁之间,高学历,有稳定收入。蛋壳公寓与租客签订的合同期限通常为1年,为其提供优质的一站式服务,包括自营保洁、维修、WiFi以及7*24小时服务响应。

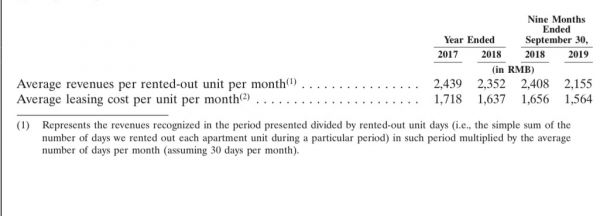

在客单价上,2019年前9个月,蛋壳公寓的平均月租金为2155元,低于2018年同期的2408元,主要原因是其发力布局二线城市市场,二线城市的房源比例升高,降低了平均租金。

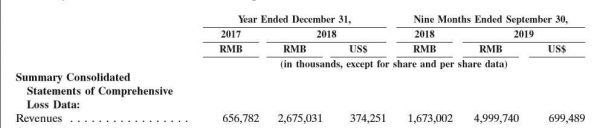

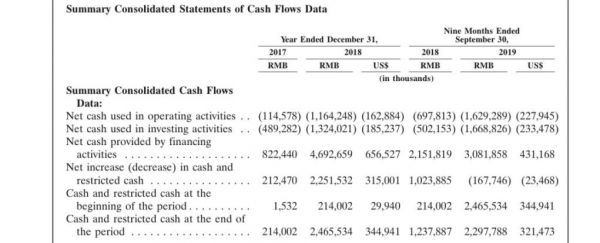

财务数据上,蛋壳公寓的主要收入为租金和服务费。截至2019年9月30日,蛋壳公寓账面现金及现金等价物(包含现金、存款及受限资金)为23亿元人民币。2019年前9个月,蛋壳公寓收入为50.00亿元人民币,较2018年同期的16.73亿元增长198.8%;2018年和2017年的营业收入为26.75亿元和6.57亿元人民币,同比增长307.3%。

据悉,蛋壳公寓目前仍处于亏损状态,2019年前9个月净亏损为25.16亿元人民币,经调整后的EBITDA为负14.61亿元人民币,尚未盈利的原因是其持续高速增长。同时,其规模效应以及成本控制能力正在逐步改善其盈利能力。

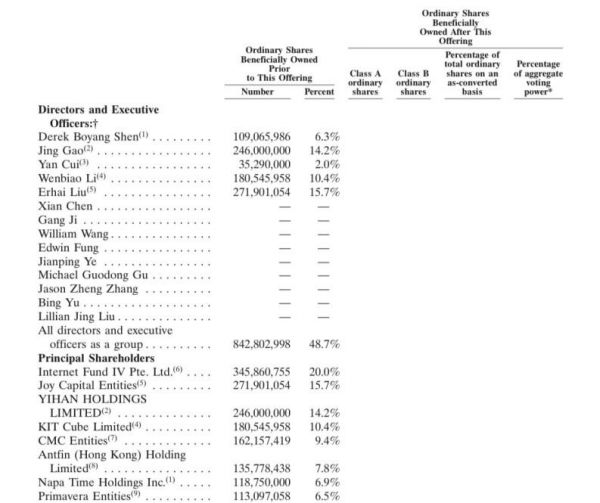

当前股东结构中,蛋壳公寓联合创始人兼CEO高靖直接持有14.2%的股份,天使投资人兼董事长沈博阳持有6.3%的股份。招股书披露,不久之前蛋壳公寓完成了新一轮1.9亿美元融资,这也是蛋壳公寓的D轮融资。充足的资金将助推蛋壳公寓深耕精细化运营,打磨优质产品和品质服务。

据悉,2018年中国住宅租赁市场规模达到人民币1.8万亿元,预计到2023年将增长至人民币3.0万亿元,市场发展潜力巨大。蛋壳公寓在招股书中表示,此次IPO募集到的资金一是将用于进一步拓展业务规模,二是将加强在技术方面的实力,进一步发挥蛋壳大脑的效用,三是用于一般性营运资金用途。(房晓雯)

(责编:许维娜、夏晓伦)相关家居装修设计

蛋壳公寓递交赴美IPO招股书 拟进行首次公开募股

正式赴美敲钟,IPO的蛋壳公寓能为住房租赁市场带来什么?

蛋壳公寓欠款被追债上门,三年亏63亿

惠达卫浴首次公开募股预先披露 拟发新股不超7104万股股

今日要闻|东方雨虹拟募资80亿等

快讯:梦天家居A股IPO申报材料获证监会受理,拟募集9.8亿元资金

曲美家具 首次公开发行A股投资风险特别公告

曲美家具首次公开发行A股投资风险特别公告

2020年第一股 公牛迎来开门红

惠达卫浴IPO预披露 拟募集资金8.25亿